「auAM米国債スーパーロング・ブル3倍(円コース/米ドルプラスコース)」提供開始

auアセットマネジメント株式会社(本社:東京都千代田区、代表取締役社長:清水 慎一、以下 auアセットマネジメント)は、2025年1月31日に追加型投資信託「auAM米国債スーパーロング・ブル3倍(円コース/米ドルプラスコース)」(以下 当ファンド)の設定・運用を開始することをお知らせします。

また、当ファンドは2025年1月24日より、株式会社SBI証券(本社:東京都港区、代表取締役社長:高村 正人)、マネックス証券株式会社(本社:東京都港区、取締役社長執行役員:清明 祐子)、楽天証券株式会社(本社:東京都港区、代表取締役社長:楠 雄治)にて募集が開始※されます。

※ 募集取扱期間は販売会社により異なる場合があります。詳しくは各販売会社にご確認ください。

当ファンドは主として米国超長期国債先物を買い建てることによりレバレッジを活用し信託財産の成長を目指します。このところレバレッジをかけた超長期債投資の妨げとなっていた米国金利の逆イールドが解消され、超長期金利水準も政策金利低下を織り込みすぎていた水準から調整されている局面と考える投資家に向けて組成します。為替については為替変動リスクを低減する円コースと、為替変動の影響を受ける米ドルプラスコースを用意しました。

今後も、auアセットマネジメントはシンプルでわかりやすい低コストファンドから、TOPクオリティの運用ノウハウが詰まったアクティブクオンツファンドまで、真にお客さまのためとなるファンドを開発し、提供してまいります。

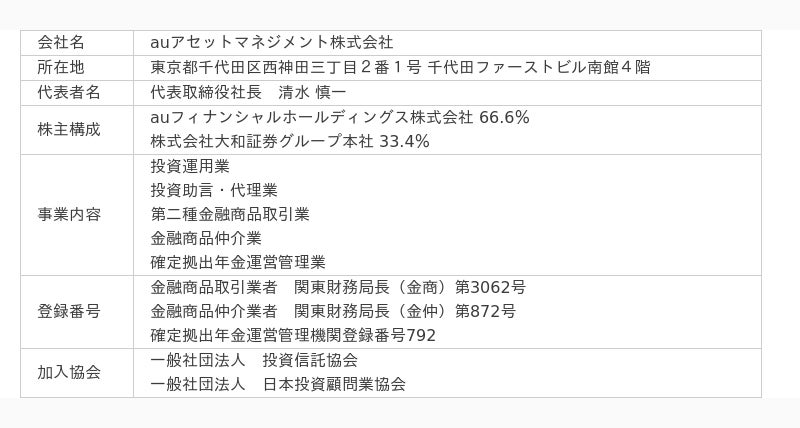

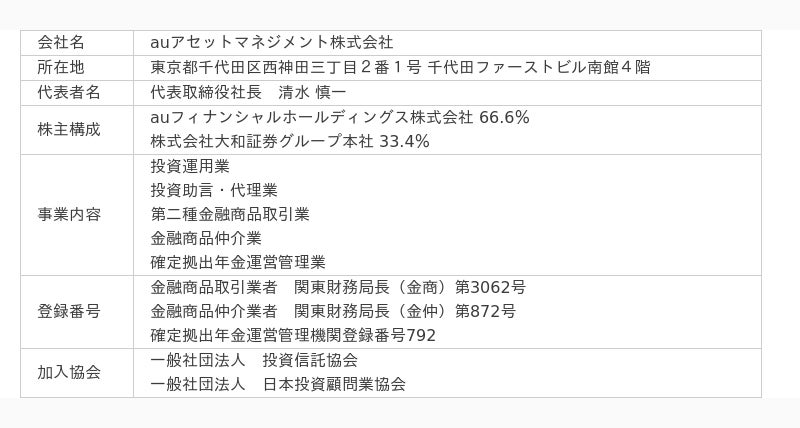

会社概要

「auAM米国債スーパーロング・ブル3倍(円コース/米ドルプラスコース)」について

ファンドの目的

- auAM米国債スーパーロング・ブル3倍・円コース

auAM米国債スーパーロング・ブル3倍マザーファンド(以下、「マザーファンド」といいます。)の受益証券を高位に組み入れることにより、純資産総額の3倍程度の米国超長期国債先物を買い建てるとともに、為替変動リスクを低減するため為替予約取引等により為替ヘッジを行います。これにより、純資産の3倍程度の米国超長期国債先物のリターンの獲得を目指します。

- auAM米国債スーパーロング・ブル3倍・米ドルプラスコース

マザーファンドの受益証券を高位に組み入れることにより、純資産総額の3倍程度の米国超長期国債先物を買い建てるとともに、為替予約取引等により純資産総額程度の米ドルを保有します。これにより、純資産の3倍程度の米国超長期国債先物のリターンと、純資産相当の米ドル保有に伴うリターンの獲得を目指します。

ファンドの特色

※ マザーファンドの概要は、「マザーファンドの概要」をご覧ください。

※ 上記はあくまでもイメージであり、実際の米国超長期国債先物の組入れは必ずしも上記のようになるとは限りません。

- 利用する先物取引は、流動性、効率性等を勘案して決定します。主として、米国超長期国債先物を対象とした先物取引を利用する予定です。

売買高等の市況動向等の変化に応じて、他の先物取引を利用することがあります。

当初設定日直後、大量の追加設定または解約が発生したとき、市況の急激な変化が予想されるとき、償還の準備に入ったとき等ならびに信託財産の規模によっては、ファンドの特色の運用が行われないことがあります。

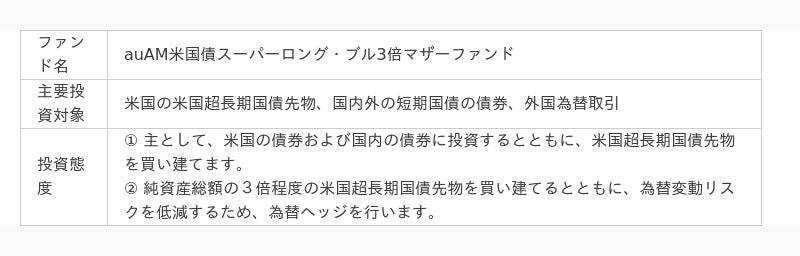

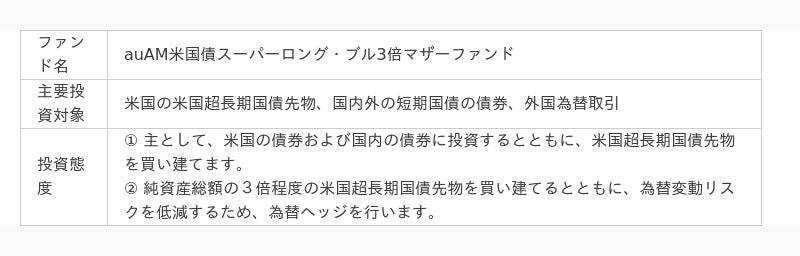

マザーファンドの概要

※ マザーファンドの主な投資制限等の詳細については、請求目論見書または約款に記載しております。

投資リスク

当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではなく、これを割込むことがあります。信託財産に生じた利益および損失は、すべて投資者に帰属します。また、投資信託は預貯金とは異なります。

- 基準価額の主な変動要因 ※ 変動要因は下記に限定されるものではありません。

- - 債券価格変動リスク

- - 先物取引の利用に伴うリスク

- - 為替変動リスク

- - カントリー・リスク

- - その他(解約申込みに伴うリスク等)

- - 当ファンドの戦略に関するリスク

- その他の留意点

- - 当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

- - 流動性リスクに関する事項

当ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。

これにより、基準価額にマイナスの影響をおよぼす可能性や、換金のお申込みの受付が中止となる可能性、すでに受付けた換金のお申込みの受付が取り消しとなる可能性、換金代金のお支払が遅延する可能性があります。

- - 当ファンドは、マザーファンドを通じてレバレッジ運用を行うにあたり先物取引を利用するため、借入金利に相当する負担があります。そのため、長期に保有する場合、金利負担が累積されます。

- - レバレッジ倍率に比した高リスク商品であり、初心者向けの商品ではありません。長期に保有する場合、対象資産の値動きに比べて基準価額が大幅に値下がりすることがあるため、そのことについてご理解いただける方に適しています。

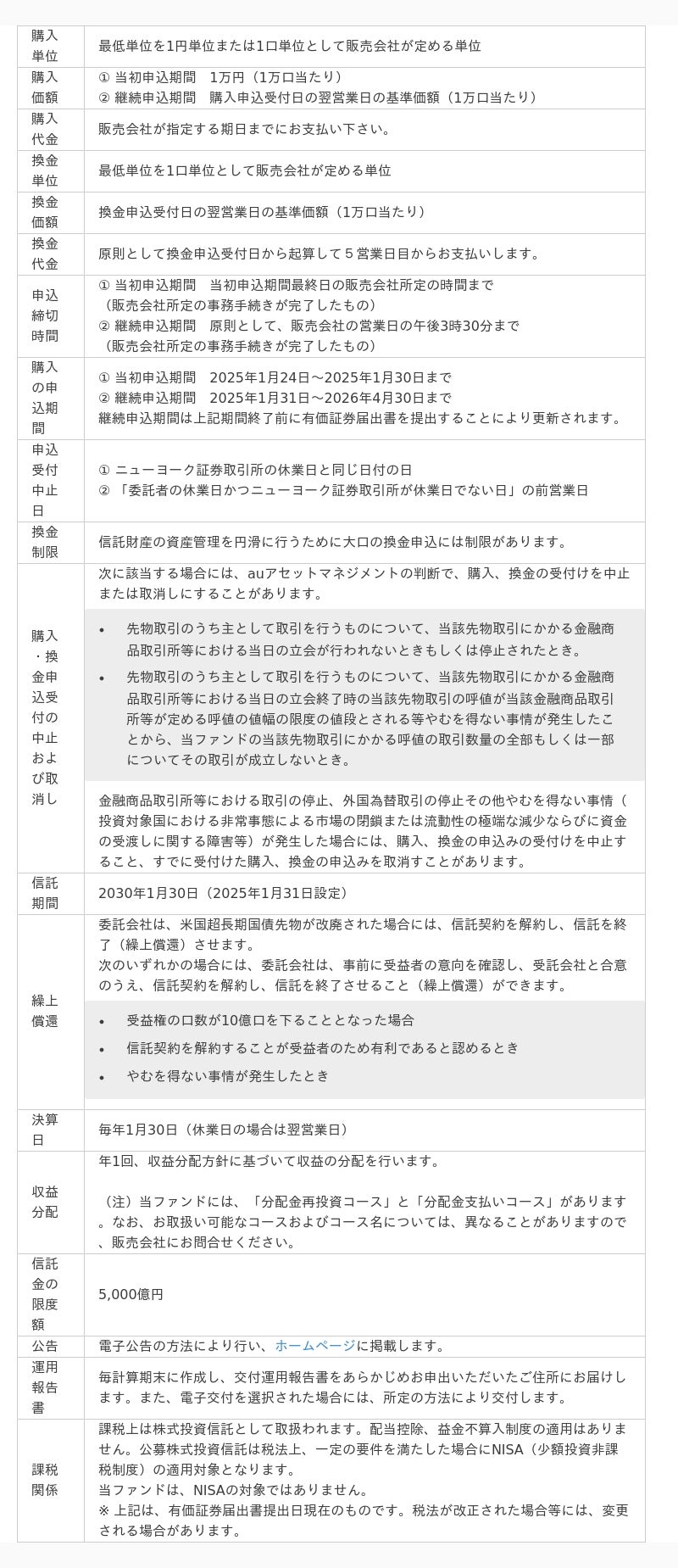

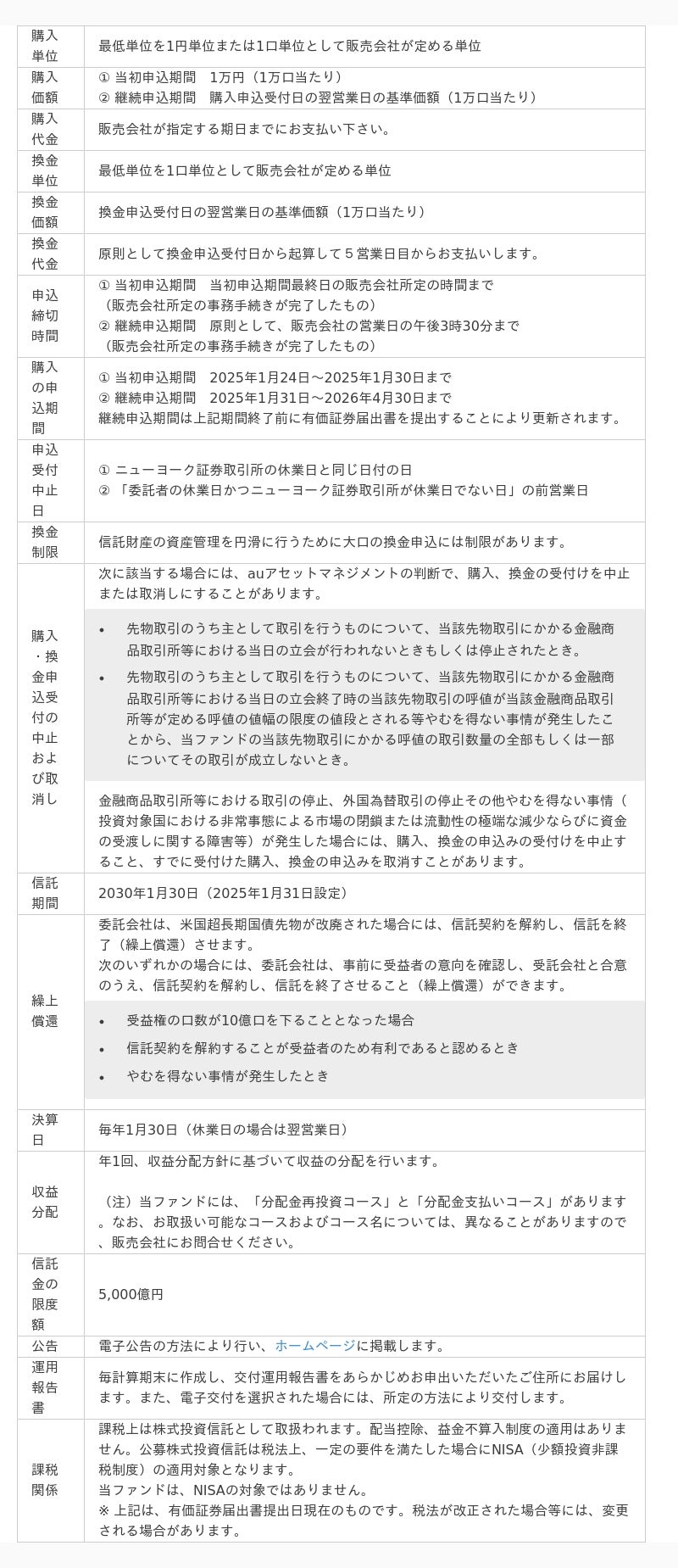

お申込みメモ

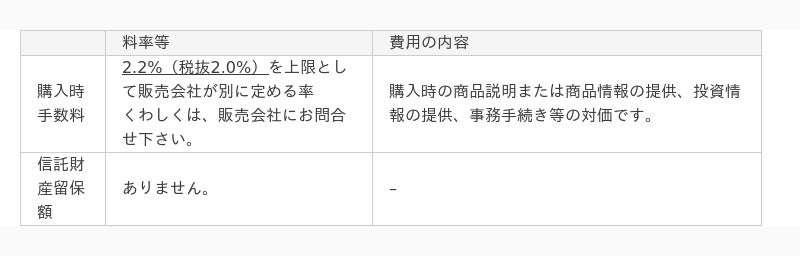

ファンドの費用

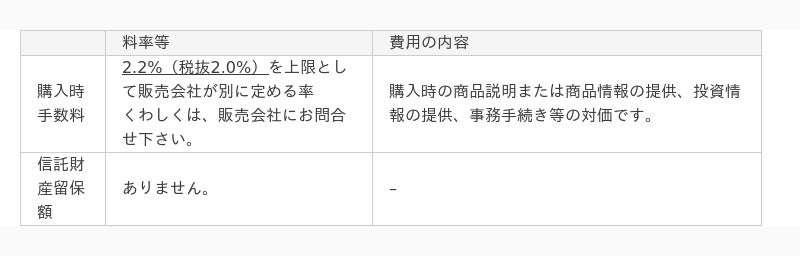

投資者が直接的に負担する費用

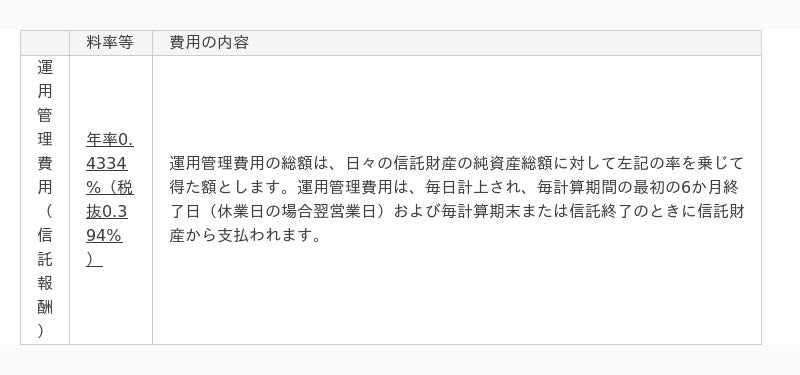

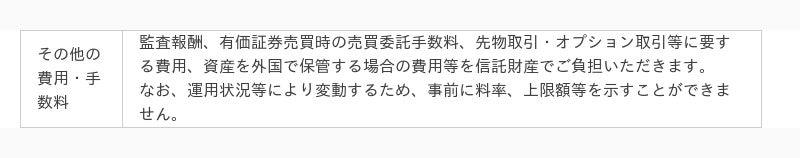

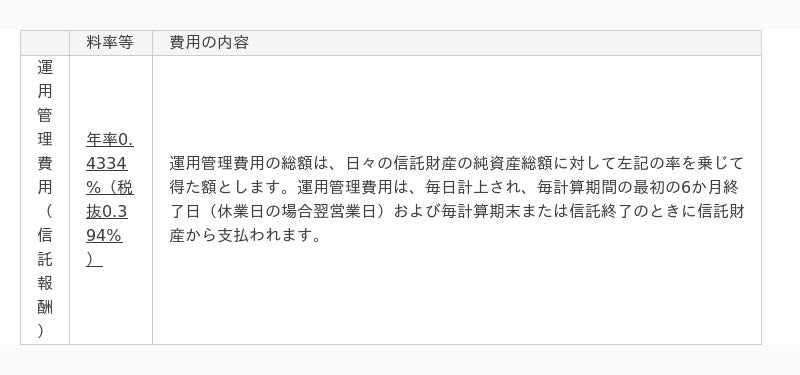

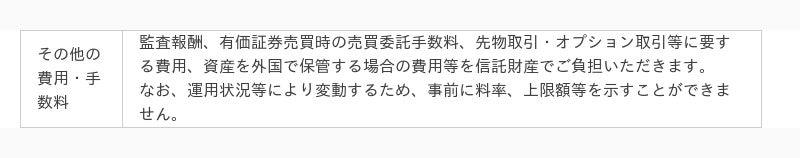

投資者が信託財産で間接的に負担する費用

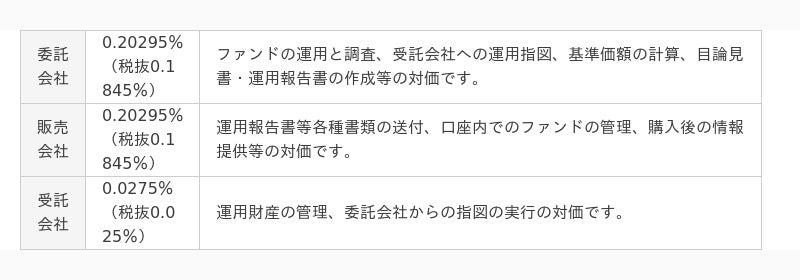

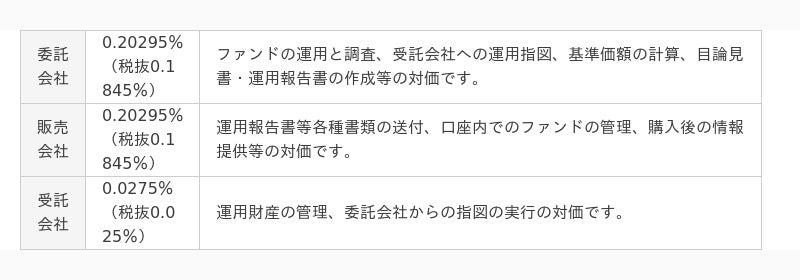

運用管理費用の配分(税抜)(注)

(注) 「運用管理費用の配分」には、別途消費税率を乗じた額がかかります。

手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。

当資料のお取扱いにおけるご注意

- 当資料は、auアセットマネジメント株式会社が作成したプレスリリースであり、金融商品取引法に基づく開示書類ではありません。ファンドの取得の申込みにあたっては、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認の上、ご自身でご判断ください。

- 投資信託は、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではなく、これを割り込むことがあります。

- 信託財産に生じた利益および損失は、すべて投資者に帰属します。

- 投資信託は預貯金とは異なります。

- 投資信託は、預金や保険契約と異なり、預金保険機構・保険契約者保護機構の保護の対象ではありません。

- 証券会社以外でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。

- 当資料は信頼できると考えられる情報に基づき作成されていますが、その正確性、完全性を保証するものではありません。

- 当資料中に示された情報等は、作成日時点のものであり、事前の連絡なしに変更されることがあります。

- 分配金は、収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するものではありません。分配金が支払われない場合もあります。

- 当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

- ファンド名称の auAM は、auアセットマネジメントの略称です。

企業プレスリリース詳細へ

PR TIMESトップへ

また、当ファンドは2025年1月24日より、株式会社SBI証券(本社:東京都港区、代表取締役社長:高村 正人)、マネックス証券株式会社(本社:東京都港区、取締役社長執行役員:清明 祐子)、楽天証券株式会社(本社:東京都港区、代表取締役社長:楠 雄治)にて募集が開始※されます。

※ 募集取扱期間は販売会社により異なる場合があります。詳しくは各販売会社にご確認ください。

当ファンドは主として米国超長期国債先物を買い建てることによりレバレッジを活用し信託財産の成長を目指します。このところレバレッジをかけた超長期債投資の妨げとなっていた米国金利の逆イールドが解消され、超長期金利水準も政策金利低下を織り込みすぎていた水準から調整されている局面と考える投資家に向けて組成します。為替については為替変動リスクを低減する円コースと、為替変動の影響を受ける米ドルプラスコースを用意しました。

今後も、auアセットマネジメントはシンプルでわかりやすい低コストファンドから、TOPクオリティの運用ノウハウが詰まったアクティブクオンツファンドまで、真にお客さまのためとなるファンドを開発し、提供してまいります。

会社概要

「auAM米国債スーパーロング・ブル3倍(円コース/米ドルプラスコース)」について

ファンドの目的

- auAM米国債スーパーロング・ブル3倍・円コース

auAM米国債スーパーロング・ブル3倍マザーファンド(以下、「マザーファンド」といいます。)の受益証券を高位に組み入れることにより、純資産総額の3倍程度の米国超長期国債先物を買い建てるとともに、為替変動リスクを低減するため為替予約取引等により為替ヘッジを行います。これにより、純資産の3倍程度の米国超長期国債先物のリターンの獲得を目指します。

- auAM米国債スーパーロング・ブル3倍・米ドルプラスコース

マザーファンドの受益証券を高位に組み入れることにより、純資産総額の3倍程度の米国超長期国債先物を買い建てるとともに、為替予約取引等により純資産総額程度の米ドルを保有します。これにより、純資産の3倍程度の米国超長期国債先物のリターンと、純資産相当の米ドル保有に伴うリターンの獲得を目指します。

ファンドの特色

※ マザーファンドの概要は、「マザーファンドの概要」をご覧ください。

※ 上記はあくまでもイメージであり、実際の米国超長期国債先物の組入れは必ずしも上記のようになるとは限りません。

- 利用する先物取引は、流動性、効率性等を勘案して決定します。主として、米国超長期国債先物を対象とした先物取引を利用する予定です。

売買高等の市況動向等の変化に応じて、他の先物取引を利用することがあります。

当初設定日直後、大量の追加設定または解約が発生したとき、市況の急激な変化が予想されるとき、償還の準備に入ったとき等ならびに信託財産の規模によっては、ファンドの特色の運用が行われないことがあります。

マザーファンドの概要

※ マザーファンドの主な投資制限等の詳細については、請求目論見書または約款に記載しております。

投資リスク

当ファンドは、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではなく、これを割込むことがあります。信託財産に生じた利益および損失は、すべて投資者に帰属します。また、投資信託は預貯金とは異なります。

- 基準価額の主な変動要因 ※ 変動要因は下記に限定されるものではありません。

- - 債券価格変動リスク

- - 先物取引の利用に伴うリスク

- - 為替変動リスク

- - カントリー・リスク

- - その他(解約申込みに伴うリスク等)

- - 当ファンドの戦略に関するリスク

- その他の留意点

- - 当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

- - 流動性リスクに関する事項

当ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。

これにより、基準価額にマイナスの影響をおよぼす可能性や、換金のお申込みの受付が中止となる可能性、すでに受付けた換金のお申込みの受付が取り消しとなる可能性、換金代金のお支払が遅延する可能性があります。

- - 当ファンドは、マザーファンドを通じてレバレッジ運用を行うにあたり先物取引を利用するため、借入金利に相当する負担があります。そのため、長期に保有する場合、金利負担が累積されます。

- - レバレッジ倍率に比した高リスク商品であり、初心者向けの商品ではありません。長期に保有する場合、対象資産の値動きに比べて基準価額が大幅に値下がりすることがあるため、そのことについてご理解いただける方に適しています。

お申込みメモ

ファンドの費用

投資者が直接的に負担する費用

投資者が信託財産で間接的に負担する費用

運用管理費用の配分(税抜)(注)

(注) 「運用管理費用の配分」には、別途消費税率を乗じた額がかかります。

手数料等の合計額については、保有期間等に応じて異なりますので、表示することができません。

当資料のお取扱いにおけるご注意

- 当資料は、auアセットマネジメント株式会社が作成したプレスリリースであり、金融商品取引法に基づく開示書類ではありません。ファンドの取得の申込みにあたっては、販売会社よりお渡しする最新の投資信託説明書(交付目論見書)の内容を必ずご確認の上、ご自身でご判断ください。

- 投資信託は、値動きのある有価証券等に投資しますので、基準価額は変動します。したがって、投資元本が保証されているものではなく、これを割り込むことがあります。

- 信託財産に生じた利益および損失は、すべて投資者に帰属します。

- 投資信託は預貯金とは異なります。

- 投資信託は、預金や保険契約と異なり、預金保険機構・保険契約者保護機構の保護の対象ではありません。

- 証券会社以外でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。

- 当資料は信頼できると考えられる情報に基づき作成されていますが、その正確性、完全性を保証するものではありません。

- 当資料中に示された情報等は、作成日時点のものであり、事前の連絡なしに変更されることがあります。

- 分配金は、収益分配方針に基づいて委託会社が決定します。あらかじめ一定の額の分配をお約束するものではありません。分配金が支払われない場合もあります。

- 当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

- ファンド名称の auAM は、auアセットマネジメントの略称です。

企業プレスリリース詳細へ

PR TIMESトップへ